Giá Tính Thuế Xuất Khẩu Nhập Khẩu Được Tính Bằng

Bạn đọc Võ Ngọc Anh ở phường Bàu Trâm, thị xã Long Khánh, tỉnh Đồng Nai hỏi: Tòa soạn có thể cho biết trị giá tính thuế, thời điểm tính thuế xuất khẩu, thuế nhập khẩu quy định như thế nào?

Tính thuế nhập khẩu & VAT hàng NK(online)

Tính thuế nhập khẩu và VAT cho hàng nhập khẩu trực tuyến tại đây. Bạn nhập số liệu, phần mềm sẽ tính số thuế bạn phải nộp.

Ghi chú: bản này đã xong phần tính toán kết quả. Tôi đang hoàn thiện thêm giao diện và một số tính năng phụ đi kèm.

Đặc điểm, vai trò của thuế nhập khẩu là gì?

Chủ thể phải nộp thuế nhập khẩu được quy định tại Điều 3 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định người nộp thuế như sau:

Theo điều 5 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định căn cứ tính thuế xuất nhập khẩu như sau:

Trường hợp hàng hóa xuất khẩu sang nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi về thuế xuất khẩu trong quan hệ thương mại với Việt Nam thì thực hiện theo các thỏa thuận này.

– Thuế suất đối với hàng hóa nhập khẩu gồm thuế suất ưu đãi, thuế suất ưu đãi đặc biệt, thuế suất thông thường và được áp dụng như sau:

+ Thuế suất ưu đãi áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam; hàng hóa từ khu phi thuế quan nhập khẩu vào thị trường trong nước đáp ứng Điều kiện xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam;

+ Thuế suất ưu đãi đặc biệt áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi đặc biệt về thuế nhập khẩu trong quan hệ thương mại với Việt Nam; hàng hóa từ khu phi thuế quan nhập khẩu vào thị trường trong nước đáp ứng Điều kiện xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi đặc biệt về thuế nhập khẩu trong quan hệ thương mại với Việt Nam;

+ Thuế suất thông thường áp dụng đối với hàng hóa nhập khẩu không thuộc các trường hợp quy định tại Điểm a và Điểm b Khoản này. Thuế suất thông thường được quy định bằng 150% thuế suất ưu đãi của từng mặt hàng tương ứng. Trường hợp mức thuế suất ưu đãi bằng 0%, Thủ tướng Chính phủ căn cứ quy định tại Điều 10 của Luật này để quyết định việc áp dụng mức thuế suất thông thường.

Cách tính thuế nhập khẩu theo giá CIF

– Giá tính thuế đối với hàng hóa nhập khẩu là giá thực tế phải trả đến cửa khẩu nhập đầu tiên – giá CIF;

– Thường được xác định bằng cách áp dụng theo thứ tự 3 phương pháp và dừng lại ở phương pháp xác định được giá tính thuế.

+ Phương pháp 1: Theo trị giá giao dịch

+ Phương pháp 2: Theo giá trị giao dịch của hàng hóa nhập khẩu giống hệt

+ Phương pháp 3: Theo giá trị giao dịch của hàng hóa nhập khẩu tương tự

Giá CIF = Giá FOB + Cước vận tải biển + Phí bảo hiểm đường biển

Phí bảo hiểm được xác định dựa trên công thức:

CIF = (C+F) / (1-R) I = CIF x R

Đối với tỷ lệ phí bảo hiểm không có 1 tỷ lệ nhất định mà phải phụ thuộc vào từng gói hàng, phương thức vận chuyển,… để xác định. Về giá trị bảo hiểm được xác định bằng 110% của giá CIF của hàng hóa, sản phẩm nhập khẩu.

Hiện nay, nền kinh tế ngày càng mở cửa hội nhập quốc tế, mỗi ngày có hàng ngàn những mặt hàng được nhập khẩu vào Việt Nam. Việc nắm rõ các quy định về thuế nhập khẩu sẽ giúp cá nhân và doanh nghiệp nắm được những điều cần biết và có trách nhiệm nộp thuế đúng theo luật định. Trốn thuế là một hành vi nguy hiểm và sẽ bị xử lý bằng những biện pháp thích đáng. Nắm rõ và thực hiện đúng quy định pháp luật về thuế là nghĩa vụ và trách nhiệm của mỗi công dân.

Trên đây Phần mềm hóa đơn điện tử EasyInvoice đã cung cấp thông tin về “Cách tính thuế xuất nhập khẩu theo giá CIF“. Hy vọng những thông tin trên hữu ích với quý bạn đọc. Nếu còn câu hỏi khác cần được tư vấn, hỗ trợ vui lòng liên hệ với chúng tôi qua Hotline: 0981 772 388 – 1900 33 69 đội ngũ của chúng tôi sẽ giải đáp nhanh chóng và chi tiết nhất.

Theo quy định tại Điều 89 Luật Quản lý thuế ngày 13 tháng 6 năm 2019, Điều 11 Nghị định 123/2020/NĐ-CP, Điều 1 Nghị định số 41/2022/NĐ-CP và Điều 8 Thông tư số 78/2021/TT-BTC, quy định việc sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền có mã của cơ quan thuế

SoftDreams ra mắt Phần mềm quản lý bán hàng EasyPos hỗ trợ Quý khách hàng trong nghiệp vụ sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền. Nếu Quý khách hàng cần được tư vấn và hỗ trợ thêm, hãy liên hệ ngay cho đội ngũ chuyên nghiệp của SoftDreams, chúng tôi cam kết hỗ trợ khách hàng kịp thời 24/7 trong suốt quá trình sử dụng phần mềm.

EASYPOS – Phần mềm Quản lý bán hàng đáp ứng đầy đủ nghiệp vụ như:

ĐĂNG KÝ DÙNG THỬ PHẦN MỀM QUẢN LÝ BÁN HÀNG EASYPOS NGAY

Để được tư vấn và hỗ trợ trực tiếp vui lòng liên hệ

Điện thoại: 0981 772 388 – 1900 33 69

Website: https://easyinvoice.vn/

Facebook: https://www.facebook.com/easyinvoice.vn

Trị giá tính thuế nhập khẩu là một yếu tố quan trọng trong quy trình thông quan hàng hóa tại Việt Nam, giúp xác định mức thuế mà các doanh nghiệp và cá nhân phải nộp khi nhập khẩu hàng hóa vào thị trường nội địa. Việc hiểu rõ về trị giá tính thuế nhập khẩu không chỉ giúp doanh nghiệp tuân thủ đúng quy định của pháp luật mà còn tránh được các rủi ro pháp lý và tài chính liên quan đến việc kê khai thuế không chính xác. Cùng ACC Đồng Nai tìm hiểu qua bài viết sau.

Quy trình và thủ tục khai báo trị giá tính thuế nhập khẩu

Để khai báo trị giá tính thuế nhập khẩu đúng quy định, các doanh nghiệp cần tuân thủ quy trình khai báo tờ khai hải quan và cung cấp đầy đủ các chứng từ liên quan đến trị giá hàng hóa nhập khẩu, bao gồm hợp đồng mua bán, hóa đơn thương mại, chứng từ vận chuyển, bảo hiểm, phí cảng, v.v. Việc khai báo chính xác trị giá tính thuế giúp giảm thiểu rủi ro bị xử phạt hoặc yêu cầu điều chỉnh trị giá sau này.

Trị giá tính thuế nhập khẩu và các loại thuế suất

Trị giá tính thuế nhập khẩu ảnh hưởng trực tiếp đến mức thuế mà doanh nghiệp hoặc cá nhân phải nộp. Thuế suất áp dụng đối với hàng hóa nhập khẩu có thể thay đổi tùy theo các yếu tố như sau:

Các yếu tố cấu thành trị giá hải quan

Trị giá tính thuế nhập khẩu bao gồm nhiều yếu tố, trong đó yếu tố quan trọng nhất là giá trị hợp đồng mua bán hàng hóa. Tuy nhiên, giá trị hợp đồng này cần được điều chỉnh để tính đến các yếu tố liên quan đến việc vận chuyển và các chi phí khác, như sau:

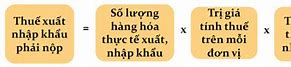

Công thức tính thuế xuất nhập khẩu đối với hàng hóa áp dụng phương pháp tính thuế theo tỷ lệ %

Trường hợp áp dụng: Tính thuế cho hàng hóa áp dụng thuế suất theo tỷ lệ % như: Số tiền thuế XNK được xác định căn cứ theo trị giá tính thuế và thuế suất theo tỷ lệ phần trăm (%) của từng mặt hàng tại thời điểm tính thuế. Công thức tính:

Lưu ý: Trường hợp hàng hóa xuất khẩu sang nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi về thuế xuất khẩu trong quan hệ thương mại với Việt Nam thì thực hiện theo các thỏa thuận này.

Trường hợp ngoại lệ và điều chỉnh trị giá tính thuế nhập khẩu

Trong một số trường hợp, trị giá tính thuế nhập khẩu có thể được điều chỉnh hoặc áp dụng ngoại lệ. Các trường hợp này bao gồm:

Công thức tính thuế xuất nhập khẩu

Có nhiều công thức tính thuế xuất nhập khẩu khác nhau ứng với từng phương pháp tính thuế khác nhau. Căn cứ pháp lý tính thuế xuất nhập khẩu:

Có 3 phương pháp tính thuế xuất nhập khẩu, tùy đặc điểm từng hàng hóa mà sẽ áp dụng phương pháp tính thuế khác nhau. Theo đó, công thức tính thuế xuất nhập khẩu cũng khác nhau.

Tùy từng đối tượng hàng hóa XNK sẽ có phương pháp tính thuế khác nhau.